Минфин России разработал правила обложения НДС электронной коммерции в ЕАЭС

Если кратко, то суть предложений заключается в том, что место реализации таких товаров будет определяться по месту нахождения потребителя.

РФ будет признаваться местом реализации, если товар в момент завершения его транспортировки (передачи) покупателю во взаимной электронной торговле товарами находится на территории РФ.

Под взаимной электронной торговлей будет пониматься реализация товаров посредством электронной торговой площадки продавцом одного государства ― члена ЕАЭС покупателю ― физическому лицу, не являющемуся индивидуальным предпринимателем, получающему товары в другом государстве ― члене ЕАЭС.

Под электронной торговой площадкой будет пониматься информационная система, функционирующая в Интернете для осуществления взаимной электронной торговли товарами, на которой одновременно:

- доступны сервисы, позволяющие покупателям заказать товар;

- размещены условия оплаты и/или организации оплаты товаров покупателем;

- размещены условия доставки и/или организации доставки товаров покупателю.

Таким образом, российские поставщики, реализующие товары зарубежным покупателям в ЕАЭС через электронные торговые площадки, уплачивать НДС в России не будут. При этом право на вычет входного НДС сохранится.

В свою очередь, организации и ИП государств ― членов ЕАЭС (кроме РФ) при реализации посредством электронной торговой площадки физическим лицам (не ИП) товаров, местом реализации которых признается территория РФ, должны будут встать на учет в налоговых органах РФ.

Такие иностранные продавцы из ЕАЭС должны будут самостоятельно исчислить и уплатить НДС.

В некоторых случаях, если товары реализуются посредством электронных торговых площадок иностранных или российских посредников, посредники будут признаваться налоговыми агентами ― они будут обязаны исчислить и уплатить соответствующую сумму налога.

Законопроектом предусматривается следующий порядок уплаты иностранными продавцами:

- моментом определения налоговой базы будет являться последний день налогового периода, в котором поступила оплата/частичная оплата за реализованные товары;

- налоговая база будет определяться как стоимость товаров с учетом НДС, исчисленная исходя из фактических цен их реализации;

- стоимость товаров в иностранной валюте будет пересчитываться в рубли по курсу ЦБ РФ, установленному на последний день налогового периода, в котором поступила оплата/частичная оплата таких товаров;

- при возврате ранее реализованного товара либо отказе покупателя уплаченный налог может быть использован для уменьшения суммы налога, исчисленной к уплате за налоговый период, в котором полностью или частично осуществлен возврат.

- положительная разница между указанными суммами налога может быть использована для уменьшения налога в последующих налоговых периодах.

Налог будет определяться как сумма, соответствующая расчетной налоговой ставке в размере 16,67% или 9,09% (для товаров, облагаемых по ставке 10%) от налоговой базы.

Налог будет уплачиваться до 28-го числа месяца, следующего за истекшим налоговым периодом.

НДС, предъявленный иностранным продавцам/иностранным посредникам (за исключением их обособленных подразделений в РФ), вычитаться не будет.

Взаимодействовать с налоговыми органами, представлять декларацию иностранные продавцы смогут через личный кабинет налогоплательщика.

Также законопроектом предлагается поменять основания постановки на учет иностранных организаций, оказывающих в России услуги в электронной форме.

С октября 2022 года налогообложение электронных услуг вернулось к формату B2C, то есть иностранные организации самостоятельно уплачивают НДС только в случае оказания услуг физическим лицам, не являющимся ИП.

Несмотря на это, порядок постановки иностранных поставщиков электронных услуг на учет в российских налоговых органах не поменялся ― формально обязанность по постановке на учет по-прежнему существует для всех иностранных организаций, оказывающих услуги в электронной форме (как В2С, так и В2В).

Законопроектом вносятся поправки ― встать на учет должны будут только те иностранные организации, которые осуществляют расчеты непосредственно с покупателями ― физическими лицами, не являющимися ИП.

Если закон будет принят, то он вступит в силу 1 января 2024 года.

Разовый взнос с представителей бизнеса (windfall tax) может быть оформлен как «чрезвычайный налог»

СМИ сообщают, что Минфин России подготовил законопроект о внесении разового взноса представителями бизнеса (так называемый windfall tax).

Его предлагается оформить в качестве «налога чрезвычайного характера», а саму возможность введения таких чрезвычайных налогов прописать в НК РФ.

Плательщиками сбора будут признаваться не только российские организации, но постоянные представительства иностранных компаний.

Не будут признаваться плательщиками:

- организации, включенные в реестр МСП;

- организации, осуществляющие деятельность в области добычи углеводородного сырья/угля, переработки нефтяного сырья, производства СПГ;

- организации, средняя арифметическая величина прибыли которых за 2021–2022 годы не превышает 1 млрд руб.

Также взнос не будут уплачивать компании ― участники СЗПК.

Объектом обложения будет «сверхприбыль», рассчитываемая по формуле:

(Прибыль за 2021 год + Прибыль за 2022 год)/2 – (Прибыль за 2018 год + Прибыль за 2019 год)/2

Ставка составит 10%, налог должен быть уплачен в январе 2024 года.

Однако исчисленную сумму налога можно будет уменьшить на величину денежных средств, безвозмездно перечисленных в федеральный бюджет в период с 1 октября по 30 ноября 2023 года, и умноженную на коэффициент 2.

Таким образом, ставка по факту может составить 5%, если средства будут перечислены в бюджет в октябре-ноябре 2023 года.

Законопроект пока не опубликован.

Генпрокуратура РФ планирует усилить прокурорский надзор в налоговой сфере

Проект приказа Генпрокурора РФ об организации надзора в налоговой сфере опубликован на федеральном портале проектов нормативных правовых актов.

Ведомство собирается уделять большее внимание правонарушением в сфере уплаты налогов и сборов.

Акцент планируется сделать на пресечении нарушения прав налогоплательщиков в ходе проведения контрольных мероприятий.

Проект приказа включает:

- обеспечение надзора за соблюдением законодательства при регистрации юридических лиц;

- пресечение фактов дублирования контрольных мероприятий и оказания административного давления на организации, фактов необоснованного вмешательства в их экономическую деятельность и привлечения к ответственности;

- соблюдение налоговыми и следственными органами порядка и сроков информирования налоговыми органами о возможных фактах совершения налоговых преступлений;

- системный надзор за исполнением законов налоговыми органами;

- организация сбора, накопления и обработки информации о нарушениях прав налогоплательщиков.

ЦБ РФ допустил использование криптовалют для осуществления трансграничных расчетов

Регулятор рассматривает возможность использования криптовалюты во внешних расчетах в виде эксперимента.

Предполагается создание специальных организаций, которые будут добывать криптовалюту и проводить криптовалютные расчеты с субъектами внешнеэкономической деятельности.

Эксперимент затронет не только расчеты в криптовалютах, но и расчеты в цифровых финансовых активах (ЦФА), обращение которых предусмотрено законом.

Ранее Банк России представил две модели международных платежей в цифровом рубле:

- первая модель предполагает заключение между странами двухсторонних соглашений об интеграции платформ цифровых валют между собой;

- вторая модель предусматривает подключение стран к единой интеграционной платформе.

Источник: «РБК.ру»

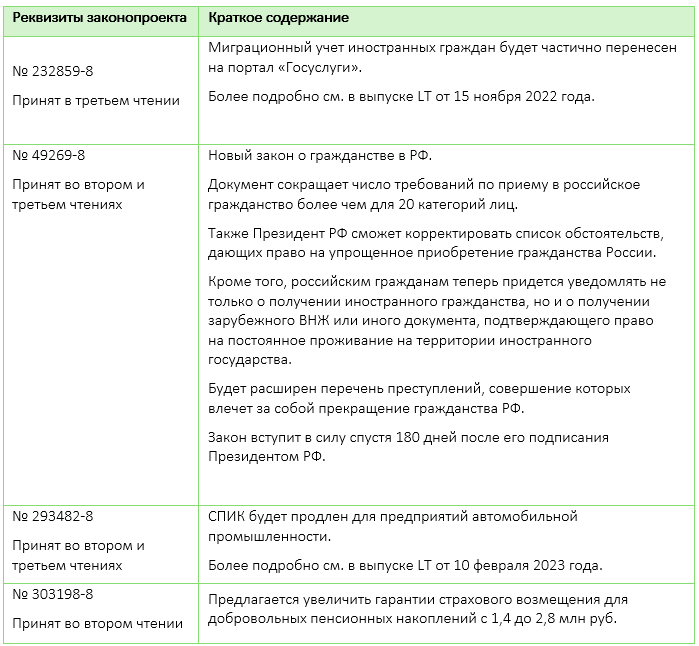

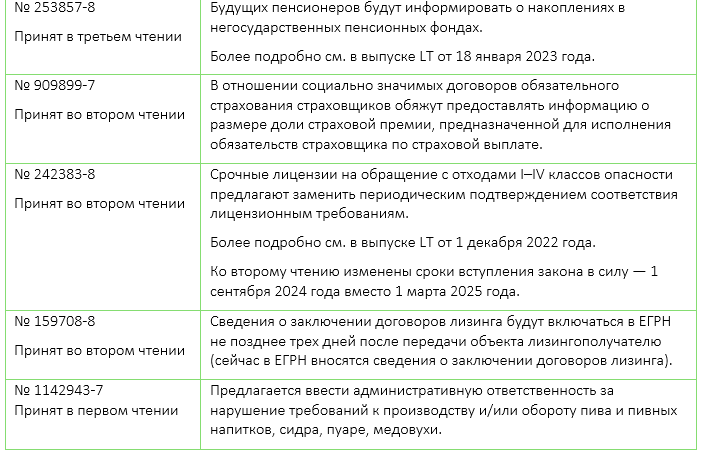

Результаты заседания Госдумы РФ

Правительство РФ утвердило основные направления развития информационной системы «Одно окно» в сфере внешней торговли

Информационная система «Одно окно» обеспечивает представителям бизнеса онлайн-доступ к государственным и другим услугам, сопровождающим выход компаний на экспорт.

Правительство РФ намерено упростить использование системы и определило следующие направления ее развития:

- формирование единого каталога услуг и мер поддержки в сфере внешнеторговой деятельности, предоставляемых на федеральном и региональном уровнях;

- развитие интеграции системы «Одно окно» с информационными системами органов государственной власти и организаций на федеральном и региональном уровнях;

- создание технологической основы для удобного и быстрого формата взаимодействия предприятий с органами государственной власти;

- создание единого реестра участников внешнеторговой деятельности.

Координировать работу по развитию системы будут Минэкономразвития России и Российский экспортный центр, который является ее оператором.

Правительство РФ планирует донастроить программу «Фабрика проектного финансирования»

«Фабрика проектного финансирования» ― это механизм финансирования инвестиционных проектов в приоритетных секторах российской экономики.

Заемщики могут получить денежные средства на основании договоров синдицированного кредита (займа) с участием коммерческих банков и ВЭБ.РФ.

Правительство РФ разработало проект изменений программы, среди них:

- уточнение терминологии ― закрепление понятия «льготный кредит» и уточнения понятия «заемщик»;

- распространение льготного финансирования на операционную фазу реализации проектов, направленных на производство приоритетной продукции;

- ограничение объема гарантий и поручительств, предоставляемых ВЭБ.РФ в качестве обеспечения обязательств (не более 500 млрд руб.);

- регламентация критериев отбора инвестиционных проектов по производству приоритетной продукции;

- детализация функций ВЭБ.РФ как оператора программы, в том числе в части ведения реестра проектов, реализуемых с предоставлением льготных кредитов.