Бумаги ЭЗО после перевода владения в Россию останутся заблокированными, если они были заблокированы ранее

Напомним, что летом прошлого года был принят закон, позволяющий российским бенефициарам экономически значимых обществ (ЭЗО) с иностранной структурой владения получить над ними прямой контроль.

Закон об ЭЗО предполагает определенную специфику вступления бенефициаров в прямое владение в том случае, если ЭЗО приобретает публичный статус, а акции иностранной холдинговой компании (ИХК) допущены к торгам российского организатора торговли. В этой ситуации лица, права которых на акции ИХК учитываются в российских депозитариях, вступают в прямое владение ЭЗО автоматически (без направления специального заявления).

В начале мая ЦБ РФ утвердил порядок вступления в прямое владение акциями ЭЗО, приобретающей публичный статус.

Комментируя данное решение регулятора, представитель ЦБ РФ сообщил, что акции будут зачисляться на те же счета, на которых учитываются права на бумаги у иностранного холдинга: если это счет «С», то новые бумаги будут зачислены именно туда. Таким образом, акции и депозитарные расписки ЭЗО после перевода прав владения ими от недружественных акционеров в Россию останутся заблокированными на счетах «С» и обособленными в депозитариях, если они были заморожены и обособлялись там до перевода.

Сейчас в перечень ЭЗО включены шесть организаций, в отношении пяти из них началась судебная процедура приостановки прав иностранных владельцев. По компаниям «X5» и «Азбука вкуса» уже вынесены решения о приостановлении прав иностранных владельцев.

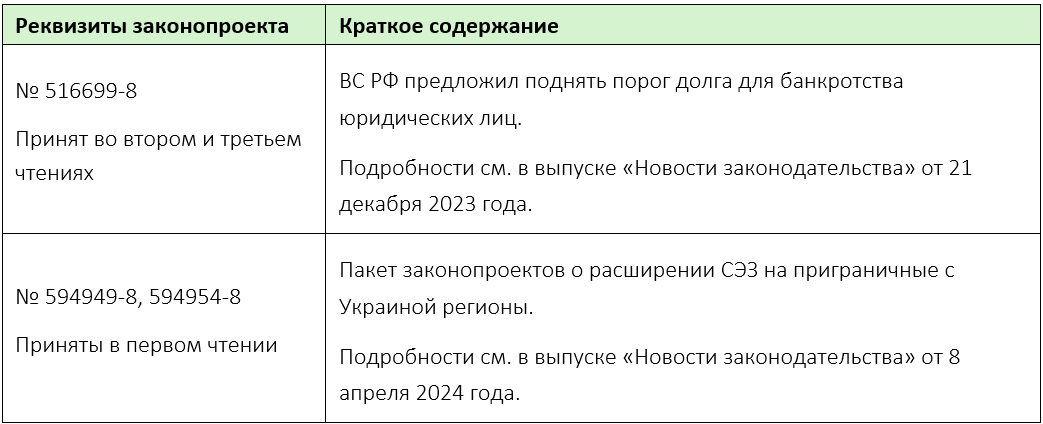

Результаты заседания Госдумы РФ

Источник: «Официальный сайт Госдумы РФ»

Минфин России: частичное приостановление СОИДН не тождественно его прекращению

Согласно нормам НК РФ прибыль КИК в отдельных случаях (например, по критерию высокой эффективной ставки) может освобождаться от налогообложения в России.

Условием применения данного послабления является нахождение такой КИК в государстве, с которым имеется СОИДН (за исключением государств, не обеспечивающих обмен информацией для целей налогообложения).

В контексте частичного приостановления СОИДН с недружественными странами возник вопрос: доступно ли освобождение в отношении прибыли КИК, расположенных в таких странах?

Недавно Минфин России подтвердил, что приостановление действует в отношении отдельных статей СОИДН, а не СОИДН целиком.

В связи с этим, по мнению ведомства, условие о нахождении КИК в стране, с которой имеется СОИДН, считается соблюденным для КИК, расположенных в странах, СОИДН с которыми частично приостановлен.

При этом освобождение недоступно для КИК, которые расположены в странах, включенных в перечень государств, не обеспечивающих обмен информацией для целей налогообложения.

Напомним, что этот перечень недавно также пополнился некоторыми недружественными странами. В декабре прошлого года в него были включены США, Великобритания, Швейцария, Германия, Латвия и Украина.

Письмо Минфина России от 12 февраля 2024 года № 03-12-11

Минфин России: доходы от предоставления прав на ПО могут считаться доходом от ИТ-деятельности при условии, что это собственное ПО

Напомним, что российские ИТ-организации, получившие государственную аккредитацию, имеют право на применение льготной ставки по налогу на прибыль (0%) в 2022–2024 годах.

Льгота применяется при условии, что не менее 70% доходов организации являются доходами от ИТ-деятельности.

Перечень доходов от ИТ-деятельности приведен в НК РФ. Одним из них является доход от предоставления прав использования собственных программ для ЭВМ/баз данных.

Ведомство подчеркнуло, что в данном случае речь идет только о собственных программах/базах данных.

При этом программы, разработанные организацией в качестве исполнителя по договору, являются заказными, а не собственными. Следовательно, если продолжить мысль ведомства, доходы от предоставления прав на них не могут считаться ИТ-доходами.

Письмо Минфина России от 8 апреля 2024 года № 03-03-06/1/32092

Минфин России: иные расходы на командировки могут быть учтены, если возмещение предусмотрено локальным нормативным актом организации

НК РФ устанавливает перечень учитываемых при налогообложении прибыли расходов на командировки.

Ведомство пояснило, что он не является исчерпывающим - порядок и размеры возмещения расходов на командировки определяются коллективным договором или локальным нормативным актом.

Минфин России разъяснил, что иные расходы, связанные с командировками, могут быть учтены, если их возмещение предусмотрено локальным нормативным актом организации и при условии их соответствия общим критериям вычета.

Письмо Минфина России от 20 марта 2024 года № 03-03-06/1/25042

Минфин России: стоимость возвращенной бракованной продукции может быть учтена производителем в качестве потерь от брака

Согласно нормам НК РФ в составе прочих расходов, связанных с производством и реализацией продукции, учитываются расходы в виде потерь от брака.

Ведомство пояснило, что стоимость возвращенной покупателем бракованной продукции, а также обоснованные и документально подтвержденные расходы, связанные с ее возвратом, могут быть учтены производителем как расходы в виде потерь от брака при надлежащем оформлении документов.

Подтверждающие первичные учетные документы должны составляться по формам, утвержденным руководителем организации, и содержать все обязательные реквизиты, установленные законом «О бухгалтерском учете».

Письмо Минфина России от 11 марта 2024 года № 03-03-06/1/21252