Legislative Tracking

Be in the know

Новые ограничения для недружественных лиц

В эти выходные Президент РФ подписал новый «ограничительный» указ, который закрывает некоторые возможности для вывода средств в адрес лиц недружественных стран, а также меняет объем ограничений в отношении отдельных сделок.

Ликвидационные выплаты и уменьшение капитала

Действующие ограничения, установленные Указами Президента РФ №№ 95 и 254, предусматривают особый порядок выплаты дивидендов, а также погашения займов/кредитов в адрес лиц недружественных стран.

Формально эти ограничения не распространяются на выплаты, производимые в связи с ликвидацией и/или уменьшением капитала, а также на выплаты, осуществляемые в рамках дел о банкротстве, хотя на практике уже стало использоваться более широкое толкование при применении указанных норм.

Теперь же возможность вывода средств с использованием этих механизмов окончательно закрывается.

Новый указ распространяет на них применение специального счета типа «С».

Избежать его использования можно только с разрешения Минфина России, а в отношении кредитных и некредитных финансовых организаций ― Банка России.

Сделки с долями/акциями финансовых организаций

Вводится разрешительный порядок в отношении сделок/операций, влекущих за собой прямо и/или косвенно установление, изменение и/или прекращение прав владения, пользования, распоряжения более чем 1% акций/долей, составляющих уставный капитал российских:

- кредитных организаций;

- страховых организаций;

- негосударственных пенсионных фондов;

- микрофинансовых компаний;

- управляющих компаний акционерного инвестиционного фонда, паевого инвестиционного фонда или негосударственного пенсионного фонда.

Эти сделки/операции ограничиваются, если хотя бы одной из сторон является лицо недружественного государства.

Ограничения не распространяются на сделки/операции с:

- долями/акциями кредитных организаций, для которых предусмотрены особые правила, установленные Указом Президента РФ № 520 (пока что перечень таких кредитных организаций не утвержден);

- долями/акциями российских кредитных организаций, принадлежащих иностранным лицам, которые в силу действующих указов не признаются недружественными (бенефициары ― лица дружественных стран, если контроль был установлен до 1 марта 2022 года, или российские лица, если информация о контроле была раскрыта налоговым органам).

К чему приводит новый указ?

По сути, до принятия указа ограничивались только прямые сделки с акциями российских организаций ― лица недружественных стран не могли их продать резидентам/приобрести у резидентов без получения специального разрешения.

Теперь же периметр ограничений будет в разы шире:

- под ограничения подпадут сделки с долями российских финансовых организаций (до принятия нового указа такие сделки не ограничивались, поскольку были прямо выведены из-под действия Указа Президента РФ № 618);

- ограничения будут распространяться на любые сделки, влекущие за собой прямо/косвенно изменение прав в отношении акций/долей российских финансовых организаций;

- ограничения будут касаться не только сделок между резидентами и лицами недружественных стран, но в том числе сделок, в которых резиденты не участвуют ― между лицами недружественных стран, между лицами дружественных и недружественных стран.

Более широкий объем ограничений для сделок с долями в уставных капиталах обществ с ограниченной ответственностью распространен на отдельные сделки с акциями

До принятия нового указа объем ограничений в отношении сделок с акциями и долями был разный.

По сути, в части акций ограничения касались сделок, предметом которых выступают акции, осуществляемых между резидентами и лицами недружественных стран.

Для сделок с долями же объем ограничений гораздо более широкий:

- ограничения распространяются на сделки, косвенно приводящие к изменению прав на доли (это, например, может быть изменение состава участников/акционеров холдинговой компании, являющейся учредителем российского общества с ограниченной ответственностью);

- ограничения касаются любой сделки, в результате которой меняется владение или иные права, позволяющие определять условия управления/осуществления предпринимательской деятельности (например, на ликвидацию, хотя прямо о ней не говорится в соответствующем указе, но на практике уже трактуется таким образом);

- ограничения распространяются на любые сделки, одной из сторон которых является лицо недружественной страны ― в том числе на сделки без участия резидентов.

С принятием нового указа действующий объем ограничений, предусмотренных для сделок с долями, распространен на сделки с акциями, осуществляемые вне российской юрисдикции ― между лицами недружественных стран, а также между лицами недружественных стран и лицами дружественных стран.

При этом, исходя из формального прочтения нового указа, для сделок с акциями, осуществляемых между резидентами и лицами недружественных стран, объем ограничений останется прежним (то есть разрешительный порядок касается только сделок, в которых фигурирует прямое изменение собственности на акции).

Вывоз наличных в сумме свыше 10 тыс. долл. США

Банк России будет выдавать разрешения на вывоз иностранной валюты/денежных инструментов в иностранной валюте, превышающих 10 тыс. долл. США.

Порядок выдачи таких разрешений должен установить Банк России.

Наличные расчеты во внешнеторговой деятельности/финансировании

Правительство РФ по согласованию с Банком России определит случаи, когда между резидентами и нерезидентами при осуществлении внешнеторговой деятельности, а также выдаче/возврате займов будет допустим расчет наличными денежными средствами.

Источник: «Официальный интернет-портал правовой информации»

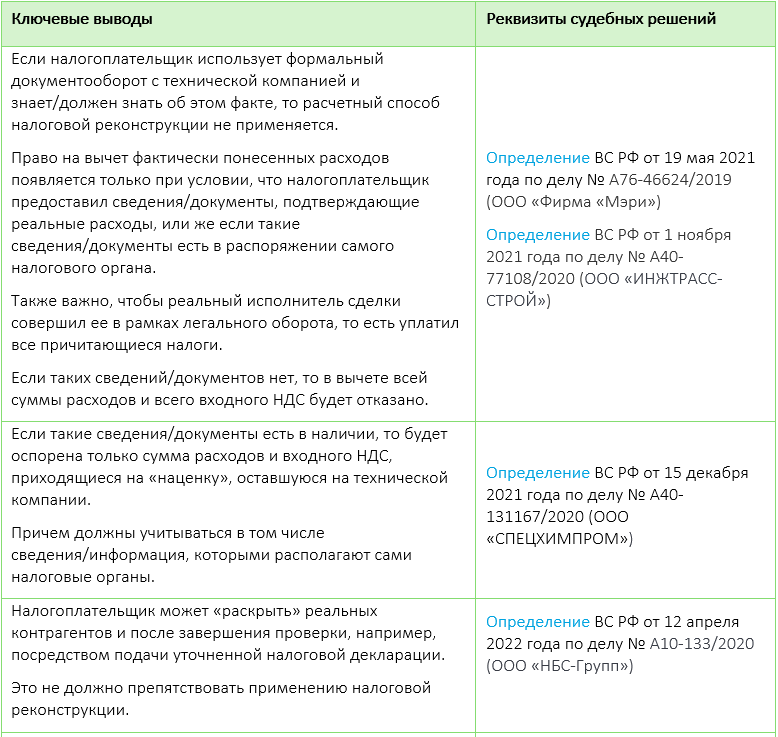

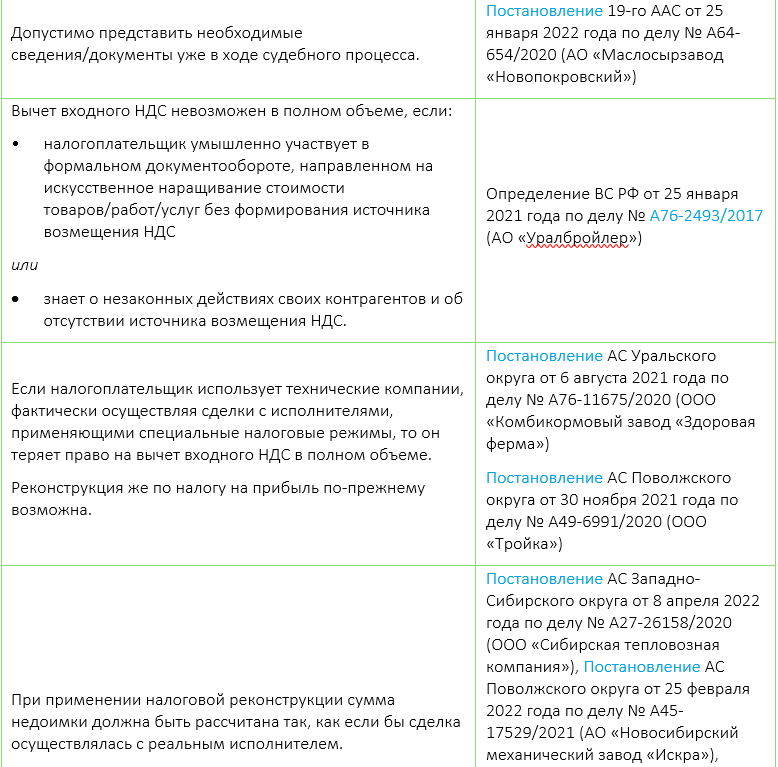

Налоговая служба поделилась судебной практикой по определению действительного размера налоговых обязательств

В марте 2021 года ФНС России опубликовала своеобразную «методичку» по применению налоговыми органами положений ст. 54.1 НК РФ.

Одной из ее центральных тем стало определение действительного размера налоговых обязательств в случае исполнения сделки «ненадлежащим» лицом.

В частности, налоговая служба рассказала, в каких случаях налогоплательщики имеют право на налоговую реконструкцию ― расчет недоимки, как если бы налогоплательщик не злоупотреблял своим правом.

С момента публикации «методички» прошло почти полтора года.

Недавно ФНС России опубликовала новое письмо, в котором поделилась трендами судебных споров по вопросам применения ст. 54.1 НК РФ.

В целом сложившаяся судебная практика во многом повторила постулаты, изложенные в «методичке».

Рассмотрим ключевые выводы.

Источник: «Гарант»

ФНС России прокомментировала порядок признания курсовых разниц в 2022 году

Напомним, что в соответствии с временными правилами курсовые разницы по требованиям (в том числе по договору банковского вклада/депозита) и обязательствам в валюте (за исключением авансов) признаются на дату их прекращения/исполнения:

- в 2022–2024 годах — для доходов в виде положительной курсовой разницы;

- в 2023–2024 годах — для расходов в виде отрицательной курсовой разницы.

Ранее Минфин России в своем письме разъяснил алгоритм признания курсовых разниц в 2022 году:

- на последнее число месяца налогоплательщик определяет курсовую разницу по требованиям/обязательствам исходя из официального курса Банка России на конец месяца;

- отрицательная разница учитывается в составе внереализационных расходов на конец месяца;

- положительная курсовая разница не учитывается в составе внереализационных доходов; при этом рассчитанные в общем порядке, но не признанные положительные разницы суммируются до момента прекращения требований/обязательств;

- при прекращении требований/обязательств накопленная положительная курсовая разница, возникшая при их переоценке, учитывается в составе внереализационных доходов.

ФНС России в своем свежем письме подтвердила выводы ведомства.

Налоговая служба еще раз обратила внимание на то, что внесенные в НК РФ поправки касаются только даты признания курсовых разниц, но не порядка их исчисления.

Курсовые разницы по-прежнему следует определять на последнее число каждого месяца путем сравнения рублевого эквивалента каждого непрекращенного валютного требования/обязательства на конец месяца с его рублевым эквивалентом на конец предыдущего месяца или на дату возникновения требования/обязательства (в зависимости от того, что произошло позднее).

В 2022 году определенные в вышеуказанном порядке положительные курсовые разницы признаются в доходах только на дату погашения, а отрицательные — на конец месяца или на дату погашения (в зависимости от того, что произошло раньше).

ФНС России также ответила на вопрос, который задавали многие налогоплательщики: нужно ли «сальдировать» отрицательные и положительные разницы в течение 2022 года?

По мнению налоговой службы, уменьшать в 2022 году отрицательные курсовые разницы на положительные курсовые разницы, по которым момент признания в доходах еще не наступил (как совокупно между всеми требованиями и обязательствами, так и совокупно между месяцами внутри периода), не нужно.

Источник: «Официальный сайт ФНС России»

Debt push-down: налогоплательщик снова проиграл судебный спор

Группа компаний, владеющая офисной недвижимостью, приобрела бизнес-центр в Москве.

Изначально этот актив принадлежал российскому обществу, не входящему в группу.

В рамках сделки и подготовки к ней в 2012–2013 годах состоялась комплексная реструктуризация соответствующих сегментов группы компаний продавца и покупателя, включая приобретение долей в российских и иностранных компаниях, ликвидацию иностранной компании, взаимозачеты, многочисленные перечисления средств между различными лицами, выкуп долговых обязательств и др.

Финансирование для приобретения актива и реструктуризации внутригрупповой задолженности в РФ и за рубежом привлекалось из нескольких источников, в том числе через иностранные аффилированные компании:

- незадолго до сделки группа компаний покупателя учредила две организации (в России и на Кипре);

- кипрская компания открыла кредитную линию в российском банке и передала полученные средства в заем (изначально договор займа был заключен в рублях, а затем валюта была изменена на доллары США) российской компании;

- часть полученных средств была направлена компанией на покупку косвенной доли в обществе ― собственнике актива, затем состав владельцев общества ― прямых и косвенных ― несколько раз менялся, и компания снова получила доли общества, но на этот раз в прямое владение;

- в дальнейшем компания была присоединена к обществу ― собственнику актива:

- убыток, ранее полученный компанией в связи с учетом процентов по займу и в результате реорганизации перешедший к обществу, нивелировал прибыль, которая формировалась у общества до присоединения;

- с момента создания до реорганизации компания участвовала только в операциях, связанных со сделкой;

- погашение задолженности по займу началось только после присоединения, то есть проценты выплачивались уже правопреемником (за счет арендных платежей);

- общество учитывало процентный расход и курсовые разницы по займу, а также накопленный убыток присоединенной компании в базе по налогу на прибыль.

По результатам выездной проверки правопреемника (то есть уже после реорганизации) налоговый орган посчитал, что общество получило необоснованную налоговую выгоду, а именно:

- в рамках сделки все бремя долговых обязательств, в том числе в сфере налогообложения, было намеренно перенесено на самого собственника актива, причем эти обязательства не были связаны с его финансово-хозяйственной деятельностью;

- присоединенная компания фактически не осуществляла никакой деятельности, не имела источников для возврата займа и выплаты процентов;

- цепочка сделок по приобретению актива не имела экономического обоснования:

- операции были проведены в рамках ограниченного круга взаимозависимых контрагентов, созданных незадолго до совершения спорных операций;

- общество не получило экономической выгоды от реорганизации, так как в результате в его учете вместо прибыли сформировался убыток, а курсовые разницы, возникшие из-за изменения валюты договора займа, способствовали ухудшению финансового состояния общества;

- некоторые обязательства, возникшие при реструктуризации, были погашены в неденежной форме/зачтены, несмотря на неравноценный характер;

- полученная на территории РФ прибыль (арендные платежи) перечислялась за рубеж под видом процентов, и налог у источника не удерживался:

- финансовое состояние и результаты общества без реорганизации позволили бы выплачивать дивиденды;

- сделка могла быть структурирована иначе, без технической российской компании, сосредоточившей на себе долговые обязательства и передавшей их обществу при реорганизации:

- при других условиях сделки также не возникали бы риски невозврата или ненадлежащего исполнения обязательств перед банком, поскольку они были исключены условиями выдачи кредита, залогами, гарантиями;

- общество не представило доказательств того, что банк сам предложил реализованный вариант структурирования, ― закрепление планируемых этапов реструктуризации в кредитном договоре не является таким доказательством.

Исходя из этих выводов, налоговый орган:

- потребовал исключить из базы по налогу на прибыль суммы процентов, курсовых разниц и убытка присоединенной компании;

- переквалифицировал проценты в скрытую выплату дивидендов, доначислив налог у источника по ставке 5% с учетом СОИДН с Кипром.

Суд первой инстанции поддержал позицию налогового органа.

Заметим, что российские налоговые органы не впервые выигрывают судебный спор о переводе обслуживания долгов на прибыльную компанию.

Практически ежегодно успешно предъявляются претензии к различным способам такого переноса:

- реорганизация в форме присоединения (2017 год ― дело № А50-17405/2016);

- покупка доли по завышенной стоимости (2018 год ― дело № А76-31251/2016);

- приобретение долей/акций у иностранных взаимозависимых лиц с последующей новацией долга в заем (2020 год ― дело № А40-118135/2019, и 2021 год ― дело № А40-74261/2019).

Источник: «Электронное правосудие»

ОЭСР все еще надеется, что Pillar 1 заработает в 2024 году

По итогам очередной встречи стран ― участников инициативы BEPS сообщается, что к середине 2023 года ОЭСР намерена завершить работу над многосторонней конвенцией, которая должна позволить внедрить правила Pillar 1 в 2024 году.

Продолжается работа и над другими элементами глобальной налоговой реформы. Так, в октябре 2022 года ОЭСР опубликовала целый ряд новых отчетов:

- обновленный отчет об администрировании суммы А и повышении определенности для налогоплательщиков в рамках Pillar 1 (см. также в выпуске tax@hand);

- исследование о существующих налоговых льготах в контексте глобального минимального налога по правилам Pillar 2;

- дорожная карта помощи развивающимся странам по вопросам применения новых правил международного налогообложения;

- отчет о реализации инициативы «Налоговые инспекторы без границ»;

- правила отчетности по криптоактивам (CARF) и финансовым счетам по стандартам CRS, скорректированные с учетом публичных консультаций, ― они представлены министрам финансов «Большой двадцатки» (см. также в выпуске tax@hand).

Источник: «Официальный сайт ОЭСР»

Опубликовано Руководство ОЭСР по соглашениям о ценообразовании

ОЭСР опубликовала руководство для налогоплательщиков и налоговых органов по работе с соглашениями о трансфертном ценообразовании.

Документ носит рекомендательный характер и дополняет руководство ОЭСР по трансфертному ценообразованию.

Он содержит 29 примеров с передовыми практиками и направлен на сокращение издержек, связанных со страновыми процедурными различиями, повышение прозрачности и укрепление сотрудничества между налоговыми органами и бизнесом.

Среди прочего ОЭСР рекомендует:

- налоговым органам:

- использовать современные технологии для общения с налогоплательщиками;

- поддерживать контакт с другими странами — партнерами по СОИДН;

- заключать соглашения в течение не более 30 месяцев (страны должны стремиться снизить этот срок до 24 месяцев);

- обеспечить срок действия соглашений в течение не менее пяти лет (включая двухлетний период, когда согласованные обстоятельства не должны меняться);

- принимать решение о принятии заявления от налогоплательщика в течение 30 дней с даты подачи такого заявления и др.;

- налогоплательщикам:

- следовать согласованным условиям и др.

Источник: «tax@hand»

Утверждены формы отчетности для МХК

ФНС России утвердила формы отчетности для международных холдинговых компаний (МХК) и применения ими пониженных налоговых ставок:

- заявление о приобретении статуса МХК, в том числе в электронном виде;

- сообщение высшего органа государственной власти субъекта РФ о признании исполненной/неисполненной обязанности МХК по инвестированию не менее 300 млн руб.;

- сведения о соблюдении МХК условий «экономического присутствия», в том числе в электронном виде, и порядок заполнения этой формы;

- сведения о контролирующих лицах международной или российской компаний, претендующих на статус МХК, в том числе в электронном виде, и порядок заполнения этой формы (существующая форма утрачивает силу).

Новые формы приняты в связи с недавними изменениями в налогообложении МХК.

Подробнее об этих изменениях см. выпуск LT in Focus от 25 марта 2022 года.

Также см. брошюру об услугах ДРТ в области редомициляции в САР.

Источник: «Официальный интернет-портал правовой информации»

АС города Москвы: контролирующие лица не освобождаются от штрафа за неподтверждение размера прибыли/убытка КИК за периоды до 2020 года

Российское общество не приложило к декларации по налогу на прибыль документы, подтверждающие размер прибыли/убытка контролируемой иностранной компании (КИК) за 2019 год.

Общество пояснило ситуацию следующим образом:

- общество не могло осуществлять управленческий контроль над КИК по не зависящим от него причинам;

- запрашиваемые документы отсутствуют у самого иностранного лица, поэтому общество не может их получить:

- финансовая отчетность за 2019 год отсутствует;

- КИК не ведет финансово-хозяйственную деятельность с 2018 года;

- движение денежных средств на расчетных счетах отсутствует.

Тем не менее налоговый орган все же потребовал предоставить документы и уплатить штраф. Несмотря на то что общество неоднократно давало письменные пояснения налоговому органу, оно не представило какие-либо документы, например:

- банковские выписки по счетам КИК в подтверждение отсутствия ведения хозяйственной деятельности;

- запросы в КИК, демонстрирующие, что общество пыталось истребовать информацию и др.

Напомним, что в 2022 году в НК РФ были внесены поправки, согласно которым временно не взимается штраф за непредоставление документов, подтверждающих размер прибыли/убытка КИК за финансовые годы, даты окончания которых приходятся на 2020 и 2021 годы.

ФНС России разъяснила некоторые особенности применения этих норм (см. в выпуске LT от 11 мая 2022 года).

Суд первой инстанции отметил, что это послабление не действует в отношении финансовой отчетности за 2019 год.

Отметим, что на этапе досудебного разбирательства размер выписанного обществу штрафа был снижен в восемь раз (по сравнению со стандартным) с учетом смягчающих факторов, включая отсутствие умысла и иностранные санкции.

Источник: «Электронное правосудие»

Бизнес сможет самостоятельно выбирать место нанесения маркировки на пивной упаковке

Минпромторг России доработал проект правил маркировки алкогольного пива.

Добавлено положение, позволяющее участникам оборота самостоятельно выбирать место нанесения средства идентификации в зависимости от упаковки товара.

Ее можно будет нанести как непосредственно на кегу, так и на ее укупорочное средство, крышку-пломбу или термоусадочный колпачок, а также на одноразовую картонную упаковку, в которую ПЭТ-кеги упаковываются на рынке.

Планируемые сроки внедрения маркировки пива:

- с 1 апреля 2023 года ― для пива в кегах;

- с 1 октября 2023 года ― для пива, упакованного в стеклянную и ПЭТ-тару;

- с 15 января 2024 года ― для пива, упакованного в алюминиевые банки.

Доработанный проект размещен на портале проектов нормативных правовых актов для общественных обсуждений.

Источник: «Официальный сайт Минпромторга России»

Производители масличных культур получат дополнительное финансирование

Речь идет о стимулировании производства сои, рапса, подсолнечника, льна и других масличных культур.

Получателями средств станут предприятия и ИП, которые занимаются выращиванием масличных культур и их переработкой.

Всего на эти цели в 2022 году будет направлено 4,8 млрд руб. в 43 региона страны.

Председатель Правительства Михаил Мишустин отметил, что данное решение поможет российским аграриям сохранить рентабельность, а также не снижать объемы посевных площадей в следующем сезоне.

Источник: «Официальный сайт Правительства России»

Депутаты предлагают увеличить предельные доходы для упрощенной и патентной систем налогообложения

В Госдуму РФ внесен законопроект об увеличении предельного дохода для применения УСН (с 200 до 500 млн руб.) и ПСН (с 60 млн руб. до 120 млн руб.).

Стоит отметить, что Правительство РФ законопроект не поддерживает.

Согласно заключению ведомства, предельный размер доходов и так ежегодно индексируется на коэффициент-дефлятор.

Увеличение количества налогоплательщиков, применяющих УСН и ПСН, приведет к формированию выпадающих доходов бюджета, источники компенсации которых в законопроекте не упомянуты.

Источник: «Официальный сайт Госдумы РФ»

Сканирование индивидуальных кодов маркировки может быть отменено при продажах через вендинг, предприятия общественного питания или в пользу организаций и ИП

Законопроект, предусматривающий данные изменения, внесен на рассмотрение в Госдуму РФ.

При проведении расчетов через ККТ за реализацию маркированного товара в частных случаях можно будет не формировать запрос на код маркировки, а уведомление о реализации должно будет содержать код товара вместо кода маркировки товара.

Данное правило предлагается распространить на следующие случаи:

- продажа товаров через торговые автоматы (вендинг);

- услуги общественного питания, предусматривающие расчет за товар до или после момента его передачи покупателю;

- продажа товара в пользу юридического лица или ИП.

Источник: «Официальный сайт Госдумы РФ»