ФНС России опубликовала проект списка стран, не исполняющих обязательства по автоматическому обмену страновыми отчетами

Напомним, в результате автоматического обмена страновыми отчетами налоговые органы получают аналитический материал об объеме реальной экономической деятельности участников МГК и распределении налоговой нагрузки между ними в разных юрисдикциях.

Участники МГК вправе при соблюдении определенных условий не представлять страновые отчеты российским налоговым органам.

Одно из таких условий ― материнская компания МГК является резидентом страны, не включенной в список государств (территорий), допускающих систематическое неисполнение обязательств по автоматическому обмену страновыми отчетами.

На днях ФНС России опубликовала проект такого списка.

В него вошли 21 государство (Австрия, Австралия, Бельгия, Германия, Греция, Дания, Ирландия, Испания, Италия, Кипр, Люксембург, Нидерланды, Норвегия, Польша, Португалия, Румыния, Словения, Финляндия, Франция, Швеция, Япония) и одна территория (Бермуды).

В случае утверждения списка российским обществам, входящим в МГК с материнскими компаниями в странах из списка, также придется готовить и представлять российским налоговым органам страновые отчеты.

Правительство РФ утвердило порядок выкупа активов у иностранных холдингов в экономически значимых организациях

Напомним, в сентябре вступил в силу закон, цель которого ― исключение недружественного участия из структуры владения значимыми для российской экономики организациями.

Положения закона применимы в ситуации, когда российские лица косвенно участвуют в экономически значимых организациях (ЭЗО) через иностранные холдинговые компании (ИХК).

Положения закона позволяют российским бенефициарам таких организаций стать прямыми владельцами их акций (долей в уставном капитале).

Более подробно см. в нашем обзоре.

Предусмотренный законом порядок вступления российских бенефициаров в прямое владение предполагает, что ИХК в период приостановления своих прав может потребовать от ЭЗО компенсации стоимости долей/акций ЭЗО, которые к этому моменту еще не были переданы российским бенефициарам.

На днях Правительство РФ утвердило порядок определения суммы такой компенсации.

Компенсация может быть выплачена только в отношении нераспределенных долей/акций ЭЗО, количество которых определяется следующим образом:

Количество нераспределенных долей/акций = Доли/акции ЭЗО, принадлежащие ИКХ и перешедшие к ЭЗО – Доли/акции ЭЗО, которые были распределены между лицами, вступившими в прямое владение.

Размер выплаты будет рассчитан исходя из рыночной стоимости на основании результатов оценки на дату вступления в силу решения суда о приостановлении корпоративных прав ИХК.

Стоит отметить, что компенсация будет выплачиваться в соответствии с контрсанкционным законодательством ― это может означать, что денежные средства поступят на счет типа «С», что ограничит их возможности ИХК по распоряжению полученной компенсацией.

ФНС России утвердила форму расчета доли доходов личного фонда от пассивной деятельности

С 1 января 2024 года вступают в силу поправки, касающиеся налогообложения личных фондов.

В частности, для личных фондов вводится льготная ставка налога на прибыль в размере 15%.

Она будет применяться при условии, что за текущий период в общей сумме доходов фонда (за исключением курсовых разниц) более 90% составляют пассивные доходы:

- дивиденды;

- доходы, получаемые в результате распределения прибыли или имущества организаций, иных лиц или их объединений, в том числе при их ликвидации;

- проценты;

- доходы от реализации акций/долей и/или уступки прав в иностранной организации, не являющейся юридическим лицом по иностранному праву;

- доходы по операциям с производными финансовыми инструментами;

- доходы от реализации (в том числе погашения) инвестиционных паев паевых инвестиционных фондов;

- доходы от реализации недвижимого имущества;

- доходы от сдачи в аренду недвижимого имущества (за некоторыми исключениями).

Вместе с декларацией по налогу на прибыль личный фонд будет представлять и долю расчета пассивных доходов.

На днях ФНС России утвердила соответствующую форму. Она состоит из двух листов, также размещен формат предоставления сведений в электронной форме.

Новости из ОАЭ: новые определения «квалифицируемого» дохода, «квалифицируемой» и «исключенной» деятельности резидентов свободных зон в ОАЭ

В выпуске «Новости законодательства» от 1 июня 2023 года мы писали о понятиях «квалифицируемый» доход, «квалифицируемая» и «исключенная» деятельность резидентов свободных зон в ОАЭ для целей применения ими ставки 0% по налогу на прибыль, определенных в решениях Кабинета министров (Cabinet Decision No. 55 of 2023 on Determining Qualifying Income) и Министерства финансов ОАЭ (Ministerial Decision No. 139 of 2023 on Qualifying Activities and Excluded Activities).

В конце октября 2023 года эти решения были заменены на следующие с ретроспективным действием с 1 июня 2023 года:

- Решение Кабинета министров № 100 о «квалифицируемом» доходе;

- Решение Министерства финансов ОАЭ № 265 о «квалифицируемой» и «исключенной» деятельности.

Решения позволяют лицам свободных зон применять ставку налога на прибыль 0% к новым видам деятельности, но отменяют эту льготу для «активной» торговли ценными бумагами и долями.

Далее изложены основные отличия обновленных правил.

Доходы от владения интеллектуальной собственностью или от ее использования

Одно из самых значимых изменений, на которое надеялись многие налогоплательщики в свободных зонах, ― возможность применять ставку 0% к доходам от владения интеллектуальной собственностью или от ее использования (введена Решением Кабинета министров № 100).

Правило распространяется только на «квалифицируемую» интеллектуальную собственность, зарегистрированную в ОАЭ или за рубежом.

Такой собственностью признаются патенты, защищенное авторским правом программное обеспечение и любые права, функционально эквивалентные патенту, которые защищены законом и подлежат утверждению и регистрации в порядке, аналогичном патентам, например, полезные модели, селекционные и генетические разработки, статус лекарственного средства как орфанного препарата, продление патентных прав.

Исключение составляют объекты интеллектуальной собственности, связанные с маркетинговой деятельностью, такие как товарные знаки.

Основную приносящую доход деятельность в отношении «квалифицируемой» интеллектуальной собственности можно передать на аутсорсинг не только лицу свободной зоны, но и любому лицу в ОАЭ или даже невзаимозависимому лицу за пределами ОАЭ, но только если налогоплательщик осуществляет должный надзор за работой такого лица.

К доходам от интеллектуальной собственности, не соответствующим квалификационным признакам, применяется обычная ставка корпоративного налога 9%. При этом они не влияют на допустимую величину «неквалифицируемых» доходов, которую может получать резидент свободной зоны без нанесения ущерба праву на налоговую ставку 0% (5% от общего дохода или 5 млн дирхамов ОАЭ за налоговый период).

Решением Министерства финансов ОАЭ № 265 устанавливается, что в отношении «квалифицируемого» дохода от интеллектуальной собственности лицо свободной зоны должно документально подтвердить следующее:

- право собственности и право на использование интеллектуальной собственности;

- понесенные расходы (в том числе «квалифицируемые») и полученные доходы;

- связь между расходами на финансирование научно-исследовательской деятельности, напрямую связанной с созданием, изобретением или значительным развитием «квалифицируемой» интеллектуальной собственности («квалифицируемые» расходы), и доходом от такой собственности.

Налоговые органы могут запросить соответствующие записи, книги и документы.

Приведена формула, по которой рассчитывается размер «квалифицируемого» дохода от интеллектуальной собственности в зависимости от величины «квалифицируемых» расходов.

Торговля биржевыми товарами

Еще один новый вид «квалифицируемой» деятельности ― торговля «квалифицируемыми» биржевыми товарами, то есть металлами, минералами, энергетическими и сельскохозяйственными товарами, которые обращаются в виде сырья на признанной товарной бирже в ОАЭ или за рубежом. Подразумевается, что осуществлять торговлю можно как самими товарами, так и производными инструментами.

Не указано, имеется ли в виду торговля непосредственно через биржу или в принципе биржевым товаром.

Владение долями/акциями и другими ценными бумагами

Владение долями/акциями и другими ценными бумагами теперь считается «квалифицируемым» видом деятельности, только если осуществляется в инвестиционных целях, то есть если срок владения составляет не менее 12 месяцев непрерывно.

Таким образом, к «активной» торговле ценными бумагами теперь нельзя применять ставку налога на прибыль 0% не только на основной территории ОАЭ, но и в свободных зонах. Несмотря на то что такое изменение фактически приводит к ухудшению положения налогоплательщика, не предусмотрены какие-либо послабления в отношении периода, когда действовали предыдущие правила.

Приведены примеры ценных бумаг, на которые распространяется льгота.

Прочие изменения

Новое решение уточняет, что включает в себя каждый вид «квалифицируемой» деятельности (производство и переработка, владение, управление морскими судами и их эксплуатация, финансирование и лизинг воздушных судов, услуги по управлению фондами, капиталом и инвестициями и др.).

Как и ранее, «неквалифицируемым» доходом считается доход от «исключенной» деятельности, а также от «неквалифицируемой» деятельности, если другая сторона сделки не является лицом свободной зоны. Этот список пополнился транзакциями с лицом свободной зоны, если оно не является бенефициарным получателем соответствующих товаров/услуг.

Для применения ставки 0% лица свободных зон по-прежнему должны иметь достаточный уровень экономического присутствия с возможностью передачи некоторых функций на аутсорсинг. В этой части существенных изменений не последовало, но внесен ряд уточнений.

Правительство РФ расширило перечень современных технологий для заключения СПИК 2.0

Перечень пополнился еще 69 позициями.

В него вошли технологии, которые могут применяться в том числе в медицине и фармацевтике, химической и радиоэлектронной промышленности, а также в энергетическом машиностроении и металлургии.

Власти планируют вывести из-под курсовых пошлин партии товаров до 200 евро и duty free

Напомним, в сентябре этого года Правительство РФ ввело для экспортеров гибкие пошлины с привязкой к курсу рубля.

Ставка экспортной пошлины составляет от 4% до 7% (в зависимости от курса) таможенной стоимости у экспортеров по широкому перечню товаров.

Мера является временной и будет действовать до конца 2024 года.

Более подробно см. в выпуске «Новости законодательства» от 21 сентября 2023 года.

На днях в СМИ появилась информация, что из-под пошлин планируется исключить:

- товарные партии стоимостью дешевле 200 евро. Данный порог будет применяться к партии товара, следуемой от одного отправителя к одному получателю и по одному транспортному документу;

- часть поставок в duty free;

- товары для личного пользования.

Механизм субсидирования на погашение займов Фонда развития промышленности может быть распространен на производителей колесных транспортных средств и специализированной техники

В соответствии с предложением Минпромторга России такой механизм будет также доступен тем производителям автомобилей и специализированной техники, которые локализуют производство компонентов на своих площадках.

В случае успешной реализации инвестиционных проектов по локализации инвестор сможет получить целевую субсидию ведомства на погашение всей суммы ранее привлеченного займа Фонда развития промышленности.

Для этого необходимо соблюсти условие о том, что средства такого займа были направлены на финансирование части затрат на закупку оборудования и лицензий, повышение уровня локализации продукции и освоение производства критически важных для отрасли компонентов.

Предполагается, что обновленный механизм может начать действовать уже со следующего года.

Минфин России: как в целях исчисления налога на сверхприбыль определять среднюю арифметическую величину прибыли за 2018 и 2019 годы, если в 2018 году был получен убыток?

4 августа 2023 года закон о налоге на сверхприбыль был подписан Президентом РФ.

Более подробно см. в нашем специальном обзоре.

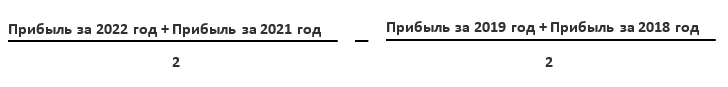

Объектом налогообложения признается сверхприбыль, которая рассчитывается исходя из данных налогового учета по формуле:

Ведомство пояснило, что если за налоговый период 2018 года получен убыток, то при определении средней арифметической величины прибыли за 2018 год и прибыли за 2019 год показатель «прибыль за 2018 год» принимается равным нулю.

Средняя арифметическая величина прибыли за 2018 и 2019 годы в таком случае исчисляется как половина прибыли за 2019 год.

Источник: «Консультант Плюс»

Средняя арифметическая величина прибыли за 2018 и 2019 годы в таком случае исчисляется как половина прибыли за 2019 год.

Источник: «Консультант Плюс»

Минфин России: имеет ли арендатор право принять к вычету НДС с компенсации за досрочное расторжение договора?

Ранее ведомство сообщило, что компенсация за расторжение договора аренды, представляющая собой компенсацию недополученной арендодателем выручки от реализации услуг по аренде, связана с оплатой реализованных услуг и должна включаться арендодателем в базу по НДС.

В новом разъяснении рассматривается вопрос о праве арендатора на вычет НДС, исчисленного арендодателем с такой компенсации.

По мнению Минфина России, такого права у арендатора нет.

Дело в том, что согласно правилам ведения книги продаж счета-фактуры в отношении средств, связанных с оплатой товаров, составляются продавцом в единичном экземпляре и покупателю не выставляются.

В связи с этим, как указывает ведомство, оснований для принятия к вычету НДС арендатором не имеется.